Parce qu'elles sont produites par des cerveaux humains, les prévisions financières présentent des biais d'optimisme et ne sont pas des espérances mathématiques au sens du MEDAF.

Le surcroît de rémunération exigé pour le coût du capital par rapport à l'espérance de rendement du marché doit être vu comme une correction permettant de ramener les flux prévisionnels à des espérances mathématiques.

Le coût des fonds propre des sociétés se situant dans la catégorie « investment grade » (proche de BBB) et présentant des prévisions raisonnablement optimistes, soit une grande partie des sociétés cotées ou pouvant faire l'objet d'une évaluation, peut être calculé à partir du coût implicite du capital du marché sous réserve d'un bêta proche de 1.

En pratique, le coût du capital à retenir pour actualiser les cash flows libres pour l'actionnaire s'obtient en ajustant la prime MEDAF du bêta du titre puis en ajoutant la part de la prime de marché non prise en compte par le MEDAF, le taux sans risque et une éventuelle prime de taille.

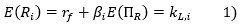

Le modèle standard d'évaluation du coût du capital, le MEDAF/CAPM

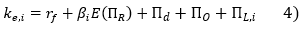

[1], suppose une stricte égalité entre l'espérance de rendement du marché

E(RM) et le coût du capital

kL anticipé qu'il convient de retenir pour actualiser les flux prévisionnels.

Où rf désigne le rendement de l'actif sans risque, E(ΠR) la prime de risque anticipée du marché et βi le « bêta » propre à l'action.

Or, parce qu'elles sont produites par des cerveaux humains, les prévisions financières relatives aux entreprises, tant internes (management) qu'externes (analystes-actions), présentent des biais d'optimisme et par conséquent ne sont pas des espérances mathématiques au sens du MEDAF :

- les prévisions que nous utilisons sont produites par les bureaux d'analyse. Sauf à de très rares exceptions[2], elles sont établies en cas de survie des sociétés. Elles ne tiennent donc pas compte du risque de défaut de celles-ci, lequel n'est négligeable que pour une infime minorité d'entre-elles (celles bénéficiant d'une notation équivalent à AAA). Un spread obligataire se compose d'une prime de risque systématique adaptée pour actualiser l'espérance des flux d'une obligation. A cette prime de risque s'ajoute une prime de défaut qui compense l'écart entre le rendement contractuel de la dette et son espérance de rendement. Cette prime dépend d'une probabilité de défaut et d'un taux de récupération des créances. Le taux de récupération d'un actionnaire étant proche de zéro en cas de faillite, la prime de défaut exigée par lui, Πd, sur un flux conditionnel en cas de survie est supérieure à celle exigée pour une obligation ;

- les flux prévisionnels en cas de survie sont eux-mêmes entachés d'un biais haussier, d'autant plus marqué que l'horizon de la prévision est lointain. L'existence de ce biais est selon nous parfaitement connue des investisseurs et des analystes eux-mêmes. En moyenne, le coût du capital intègre donc une prime de risque pour biais d'optimisme relatifs aux flux conditionnels en cas de survie, soit ΠO ;

- comme les biais de prévision sont plus marqués pour les « small caps », la somme de Πd et de ΠO pour ces sociétés est plus importante et l'écart avec les « large caps » peut s'agréger en une prime de taille. Il est probable que seule une part limitée de cet écart soit imputable à un pur effet de liquidité.

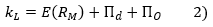

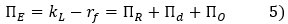

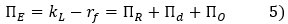

En d'autres termes, le coût du capital implicite du marché se doit d'être supérieur à son espérance de rendement :

Le surcroît de rémunération exigé pour le coût du capital implicite avec levier d'endettement, kL , par rapport à l'espérance de rendement du marché avec levier, E(RM) , soit la somme des primes Πd et ΠO, doit être vu comme une correction des flux prévisionnels en sorte de les ramener à des espérances mathématiques, telles que requises dans le MEDAF.

Ainsi la valeur présente des prévisions biaisées actualisées au coût du capital doit être égale à la valeur des espérances mathématiques des flux actualisés au rendement espéré du marché E(RM) :

Où Δ(O)t et Δ(d)t résultent respectivement du biais d'optimisme et de l'absence de probabilité de défaut dans les prévisions de cash flows.

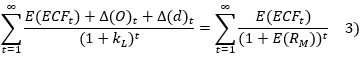

Le coût du capital retenu pour évaluer les capitaux propres d'une société par la méthode du DCF découle des équations n° 1 et n° 2 :

Où E(ΠR) désigne la prime de risque anticipée du marché au sens du MEDAF, Πd + ΠO respectivement les primes de défaut et de biais optimiste pour l'ensemble du marché, et ΠL,i la prime supplémentaire[3] compte tenu de la taille de la société .

On remarquera que dans l'équation n° 4, seuls βi et ΠL,i sont spécifiques à la société. La seconde condition suppose que la prime de défaut et la prime pour biais optimiste se situent pour cette société dans la moyenne du décile de taille auquel elle appartient. Ceci implique qu'elle relève de la catégorie « investment grade » (proche de BBB) et qu'elle présente des prévisions raisonnablement optimistes. Cette description définit selon nous la majeure partie des sociétés cotées ou susceptibles de faire l'objet d'une évaluation.

Par ailleurs, comme indiqué dans l'équation n° 4, le « bêta » de l'action évaluée ne s'applique qu'à la prime de risque au sens du MEDAF, soit à E(ΠR) (que nous désignerons ultérieurement par simplification par ΠR, ou « prime MEDAF »). En effet, le bêta définit le risque systématique selon le MEDAF et ne s'applique donc pas à l'ensemble de l'écart entre le coût implicite du capital du marché et le taux sans risque.

Dans ce qui suit, nous appellerons « prime de risque du marché » ou « écart », la différence entre le coût du capital implicite, kL, et le taux sans risque, rf, que nous désignerons par ΠE :

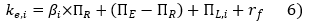

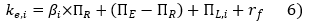

En pratique, connaissant la prime de marché publiée par Fairness Finance, ΠE, la prime de risque MEDAF, ΠR, la prime de taille et le bêta du titre ; le coût du capital, ke,i, à retenir pour actualiser les cash flows libres pour l'actionnaire est égal à :

Ou ce qui est équivalent :

Le calcul du coût des fonds propres d'une société à partir des données calculées par Fairness Finance implique donc l'application de l'équation n° 6 ou de l'équation n° 7.

Les primes ex-ante de défaut et de taille, ainsi que la prime de risque MEDAF telles que nous les calculons sont des paramètres volatils dont l'estimation permet, selon nous, la synchronisation du coût du capital avec le niveau général d'aversion au risque des investisseurs à la date de leur calcul. La prime d'optimisme et la prime de taille assurent par ailleurs la cohérence entre le coût du capital et le niveau général des cours. Ces paramètres évitent le recours arbitraire à des primes de risque spécifiques utilisées en complément de primes de risque historiques calculées sur longue période dans le seul but d'assurer une cohérence artificielle entre la valeur présente issue de l'actualisation des flux et les autres méthodes censées refléter une valeur de marché, comme l'application des multiples boursiers.

[1] Capital Asset Pricing Model ou MEDAF pour « Modèle d'Equilibre Des Actifs Financiers », cf. fiche n° 1. [2] Les sociétés en situation de défaut cessent en général d'être suivies et sortent de notre échantillon de calcul du coût implicite du capital. [3] Voire fiche méthodologique n° 4.